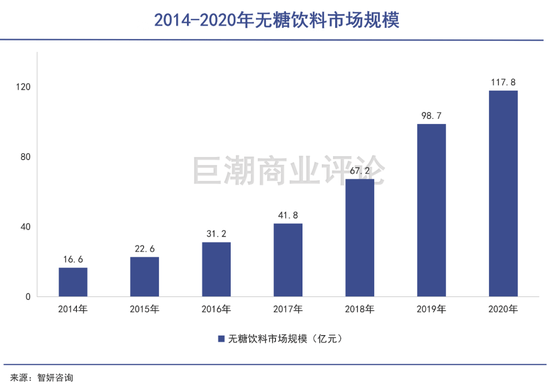

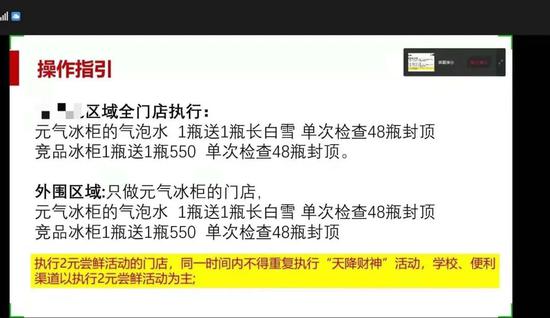

文/荊玉 一家估值近400億的創(chuàng)業(yè)公司,如何與市值高達其10倍的行業(yè)巨頭對抗?元氣森林正遭遇這個挑戰(zhàn)。 元氣森林2020年銷售額在20億元左右,今年3月新一輪融資之后估值到了60億美元。占領(lǐng)了連鎖便利店、商超之后,元氣森林逐漸把市場重心放到了傳統(tǒng)渠道。 今年元氣森林近乎瘋狂地投資鋪設(shè)線下的冰柜。這樣的舉動,毫無疑問會擠占傳統(tǒng)飲料巨頭的地盤,巨頭們以廣闊的線下渠道為大本營,已在中國的城鄉(xiāng)盤踞多年。最先發(fā)起反擊的,就是有“大自然的印鈔機”之稱的農(nóng)夫山泉(HK:09633)。 作為中國包裝水行業(yè)的老大,農(nóng)夫山泉在上市后,強大的賺錢能力在公眾面前一覽無遺。資本市場的熱捧一度將鐘睒睒?biāo)蜕蟻喼奘赘恢弧O啾戎拢鳛樘魬?zhàn)者的唐彬森在身家、可調(diào)配的資源、行業(yè)積累上都相去甚遠。 創(chuàng)業(yè)公司PK行業(yè)巨頭,看似是不太對稱的競爭,但現(xiàn)實可能并非像數(shù)字對比那么簡單。近兩年,新消費領(lǐng)域的創(chuàng)業(yè)方興未艾,互聯(lián)網(wǎng)正在以新的方式把傳統(tǒng)消費品再做一遍。兩者的擴張方式、市場打法和估值邏輯都有著明顯不同。新舊勢力的交鋒越發(fā)凸顯。 有業(yè)內(nèi)人士稱,農(nóng)夫山泉的員工薪水幾乎是行業(yè)中唯一能與元氣森林一較高下的,這也在側(cè)面反映出了兩家公司的龍爭虎斗。 不同于包裝水,飲料行業(yè)更迭周期更短,消費者的口味也多變難測——在推出新品占領(lǐng)消費者心智方面,飲料界的所有大佬都曾面臨新品推出不利的難題。恰恰是這個行業(yè)的特殊特性,給新玩家們提供了彎道超車的機會。 不然,農(nóng)夫山泉幾乎是可以無視這場不對等的競爭。 元氣森林“下沉”求發(fā)展 定下2021年75億銷售目標(biāo)的元氣森林別無選擇,必然要往下沉市場去了。 過去幾年,元氣森林是新消費領(lǐng)域最炙手可熱的創(chuàng)業(yè)公司之一。 自2017年開始,元氣森林在5年內(nèi)完成了6輪融資,今年3月最新一輪融資之后估值達到了60億美元。按照其2020年業(yè)績來估算,PS(市銷率)達到驚人的18倍左右。 之所以受到資本青睞,主要源于元氣森林在無糖飲料——尤其是氣泡水這一全新品類上,占據(jù)了先發(fā)優(yōu)勢和消費者心智。無糖飲料滿足了當(dāng)代消費者對于健康和瘦身的追求,被普遍認(rèn)為有望成為下一個超級品類,元氣森林正是這一趨勢的最大受益者。  但是與其實際的業(yè)績表現(xiàn)比起來,元氣森林只能說是“盛名之下,其實難副。”根據(jù)去年年末,元氣森林創(chuàng)始人唐彬森在經(jīng)銷商大會上宣稱的銷售目標(biāo)可以推算,其2020年的銷售收入不過20億出頭。 2020年,元氣森林的廣告可謂鋪天蓋地,無論是在綜藝節(jié)目、電梯廣告,還是抖音、快手、B站、小紅書等新型媒介上都能看到元氣森林的廣告。但猛烈的營銷攻勢卻只換來20億元左右的銷售額,且這一成績包含了元氣森林旗下氣泡水、燃茶、奶茶、功能飲料等等多個品類,足見其市場開拓方面的不足。 一位消費行業(yè)的資深投資人告訴巨潮,他認(rèn)為一個成功的飲料單品一年至少也得賣過30億,比如娃哈哈的營養(yǎng)快線曾一年賣出百億,農(nóng)夫山泉的茶π曾3年賣出100億元。無論如何,元氣森林2020年的業(yè)績表現(xiàn)難以稱得上是成功。 所謂失敗,歸根結(jié)底是元氣森林未能成功“下沉”。“下沉”包含兩個方面,一是深入到低線城市甚至是鄉(xiāng)鎮(zhèn)、農(nóng)村渠道中,另一方面是占據(jù)路邊的夫妻店等小型渠道。 巨潮曾經(jīng)在此前的文章《元氣森林的擴張難題》中指出,其擴張面臨市場下沉的難題。市場調(diào)研機構(gòu)元氣資本也曾通過走訪三線城市柳州,指出無糖飲料在三線城市貨架上占比很小,而五線城市的飲料貨柜上則幾乎沒有新品牌。 如果說一二線城市和便利店、商超等渠道可以支撐起元氣森林20億出頭的銷售額,那么定下2021年75億銷售目標(biāo)的元氣森林就別無選擇,必然要往下沉市場去了。 去年元氣森林定下開春目標(biāo),向線下市場投放8萬臺冰柜,今年以來,元氣森林近乎瘋狂地鋪設(shè)線下傳統(tǒng)渠道的冰柜。據(jù)悉,元氣森林每個冰柜給業(yè)務(wù)獎勵200元,主管獎勵100元,一時間涌出數(shù)萬臺的冰柜占據(jù)了餐廳、小賣部等傳統(tǒng)渠道。 據(jù)公開信息顯示,接下來元氣森林還要在一、二線城市150多萬個的網(wǎng)點繼續(xù)深耕。 但終端的空間畢竟有限,因此難免會出現(xiàn)元氣森林的冰柜搶了其他品牌位置的情況,尤其是線下布局廣泛的統(tǒng)一、康師傅、農(nóng)夫山泉、可口可樂。其他廠商的冰柜被渠道退回,也就開始對元氣森林的挑戰(zhàn)嚴(yán)陣以待,而率先發(fā)起對抗的就是農(nóng)夫山泉。 元氣森林8萬臺冰柜的投放計劃侵蝕到了農(nóng)夫山泉的基本盤。 農(nóng)夫山泉的主力業(yè)務(wù)仍然是包裝水,但元氣森林的幾個主打品類幾乎是與農(nóng)夫山泉形成對壘之勢——氣泡水元氣森林對標(biāo)TOT等兩款氣泡水新品,功能飲料外星人對標(biāo)尖叫、能量帝,無糖茶飲燃茶對標(biāo)東方樹葉。 農(nóng)夫山泉強勢應(yīng)戰(zhàn) 元氣森林8萬臺冰柜的投放計劃,侵蝕到了農(nóng)夫山泉的基本盤。 農(nóng)夫山泉遍布全國的線下渠道體系是其重要的競爭優(yōu)勢。財報顯示,截至2019年年末,農(nóng)夫山泉覆蓋全國超過237萬個終端零售網(wǎng)點,其中超過36萬家終端配備了“農(nóng)夫山泉”冰柜。雖然冰柜數(shù)量仍然遠遠領(lǐng)先于元氣森林,但是一旦這些小賣部和夫妻店的終端被侵蝕,勢必會影響到農(nóng)夫山泉的市場份額和盈利表現(xiàn)。 更為關(guān)鍵的是,上述投資人告訴巨潮,“因為便利店和商超渠道收取各種額外費用,快消品牌投向這兩個渠道實際上是不太賺錢的,最賺錢的是遍布全國高中低線城市甚至鄉(xiāng)村的小賣部、夫妻店。” 另外,元氣森林也挖角了農(nóng)夫山泉的部分員工。據(jù)行業(yè)媒體報道,原農(nóng)夫山泉大桶水的馬林目前就在元氣森林任職,企查查顯示,馬林是元氣森林(北京)食品有限公司的法人代表、上海汽泡企業(yè)管理咨詢公司的法人代表,目前至少八家與元氣森林有關(guān)系的公司都有馬林的身影。 去年9月上市備受資本追捧的農(nóng)夫山泉也正面臨著增長困境,其上市后的第一份年報顯示營收下滑,凈利潤僅有個位數(shù)增長,股價也出現(xiàn)了大幅下滑。此時再遭遇終端渠道被對手侵蝕的后果是農(nóng)夫山泉不愿意看到的。 為了重獲資本青睞,挽救業(yè)績下滑頹勢,農(nóng)夫山泉也在加快推出新品。其于今年4月推出了蘇打氣泡水,主打的“0糖0卡0脂0山梨酸鉀”的標(biāo)簽和宣傳強調(diào)“拂曉白桃風(fēng)味,拂曉白桃產(chǎn)自日本福島縣”的日系風(fēng)也是直接對標(biāo)了元氣森林。  從當(dāng)初對戰(zhàn)娃哈哈、康師傅、怡寶到如今第一個跳出來應(yīng)對后來者元氣森林,應(yīng)該說并不令人意外。 為狙擊元氣森林的冰柜投放計劃,近期農(nóng)夫山泉創(chuàng)始人鐘睒睒親自帶隊誓師,在全國范圍內(nèi)開啟了“天降財神”活動。 據(jù)自媒體“快消”報道,農(nóng)夫山泉在一些區(qū)域要求經(jīng)銷商將自家的蘇打氣泡水陳列到元氣森林的冷藏柜里,并且給出具體獎勵——每陳列一瓶農(nóng)夫山泉汽泡水,送一瓶農(nóng)夫終端售價3元的長白雪,封頂48瓶。  這種“下馬換上馬”的策略,實際上是借助了元氣森林氣泡水的銷售平臺,用自家的次要低價產(chǎn)品去換對手重要的支柱產(chǎn)品。即使不成功,農(nóng)夫山泉也只犧牲了一個新產(chǎn)品,但攪亂了對方的主力盤。 不過針對這一計劃,元氣森林迅速開啟了反擊。其對各門店下命令:凡是在元氣冰柜陳列農(nóng)夫山泉汽泡水的門店,一律不兌陳列費。兩者的競爭愈發(fā)劍拔弩張。 巨頭PK新貴,鹿死誰手 雙方的競爭,對于元氣森林來說必須更加果決,也意味著更大的風(fēng)險。 劍拔弩張之下,估值近400億的創(chuàng)業(yè)公司如何與市值高達其10倍的行業(yè)巨頭的競爭是否對等? 事情可能并不像數(shù)字的對比那么簡單。在新消費創(chuàng)業(yè)的估值邏輯下,估值近400億的元氣森林可以調(diào)動的資源同樣不少。 此前的飲料行業(yè),屬于不需要燒錢的、財務(wù)結(jié)構(gòu)相對健康的消費項目,典型的如娃哈哈和農(nóng)夫山泉基本上不依賴外來資本、也不需要上市。一般來說,投資人在估值時一般是根據(jù)PE市盈率來對其估值。 但如今,投資圈開始流行用PS來給消費項目估值。這在以往只有消費和產(chǎn)業(yè)互聯(lián)網(wǎng)項目才會用PS市銷率來估值。 元氣森林也適應(yīng)這一套新的估值邏輯。其創(chuàng)始人唐彬森曾在多個場合向市場布道消費品領(lǐng)域的互聯(lián)網(wǎng)打法。他曾表示“元氣森林的口號是需要有人喝,再有收入,最后有利潤,這跟互聯(lián)網(wǎng)是一模一樣”。 在這套邏輯下,元氣森林可以調(diào)動的各類資源就加上了很大的杠桿,無論是廣告費用,還是員工工資、渠道商獎勵、給終端渠道的補貼費用等,都可以有更大的空間。正如唐彬森所說,“我們敢在創(chuàng)造20億元收入時,就掏出18億元去做廣告投放。” 只求規(guī)模做大占領(lǐng)市場,不計成本投入,只要成功了資本市場就會買單。這套創(chuàng)業(yè)資本的邏輯是非常兇猛的,而只要一做大,就必然要切走對手的蛋糕。 在PE估值的邏輯之下,農(nóng)夫山泉的營銷相對要保守得多,因為這會吃掉利潤空間,直接影響到凈利潤和估值。近幾年農(nóng)夫山泉的廣告及促銷費用占收入的比例在5%到6%之間,實際投入的費用可能并不比元氣森林多。 在這樣的估值邏輯下,一旦元氣森林用氣泡水占領(lǐng)了線下冰柜和消費者心智,實現(xiàn)了指數(shù)級的增長;而農(nóng)夫山泉是零增長甚至負增長,對于資本信心的負面影響將是極大的。 元氣森林2021年設(shè)定的年銷售目標(biāo)是75億元,同比增長250%。而農(nóng)夫山泉2020年除包裝水以外的飲料業(yè)務(wù)收入是78.57億,元氣森林的目標(biāo)距離這一數(shù)字已經(jīng)十分接近。  當(dāng)然,雖然估值邏輯和可調(diào)動資源有差距,但是作為行業(yè)挑戰(zhàn)者的元氣森林的確承擔(dān)著更大的風(fēng)險,甚至關(guān)于生死存亡,從這個角度上講,兩者的競爭并不對等。 對于元氣森林而言,這是生死之戰(zhàn),一旦投入全方位的資源把錢燒完仍未實現(xiàn)指數(shù)級增長和規(guī)模擴張,那么可能后續(xù)融資不利,兵敗如山倒; 而一旦取得成功,對手如農(nóng)夫山泉可能被砍掉一條手臂,并不會馬上就流血而亡。 可見雙方的競爭,對于元氣森林來說必須更加果決,也意味著更大的風(fēng)險。 寫在最后 過去15到20年間,互聯(lián)網(wǎng)重塑了世界,但在快消領(lǐng)域,能做成百億級別的新興企業(yè)并不多,元氣森林是其中少數(shù)的佼佼者。 傳統(tǒng)的飲料巨頭建立起來的壁壘依然難被撼動。背后的原因在于,打造一個品牌,需要經(jīng)歷“認(rèn)知—購買—忠誠”的過程。用各種形式的營銷和推廣形成消費者認(rèn)知,再鋪設(shè)密集的線下渠道便于消費者購買,然后通過滿意的口味讓消費者重復(fù)購買,這三個關(guān)鍵點缺一不可。 如果元氣森林不能夠?qū)⑶冷佋O(shè)到低線城市和無數(shù)家傳統(tǒng)夫妻店,也就無法做到用戶觸達和即時購買,也就很獲得消費者的忠誠。 農(nóng)夫山泉被稱為是業(yè)內(nèi)最有狼性的公司,但在新飲料的推出和營銷上一直較為保守。現(xiàn)有主力飲料產(chǎn)品都是多年的老產(chǎn)品。由于強有力的戰(zhàn)略新品往往需要配合密集的營銷和推廣,且有失敗風(fēng)險,求穩(wěn)的農(nóng)夫山泉近年來幾乎沒有大動作,因此其仍有很大的發(fā)力空間。 據(jù)此看來,兩者的競爭仍未明朗,還需要讓子彈再飛一會兒。 |