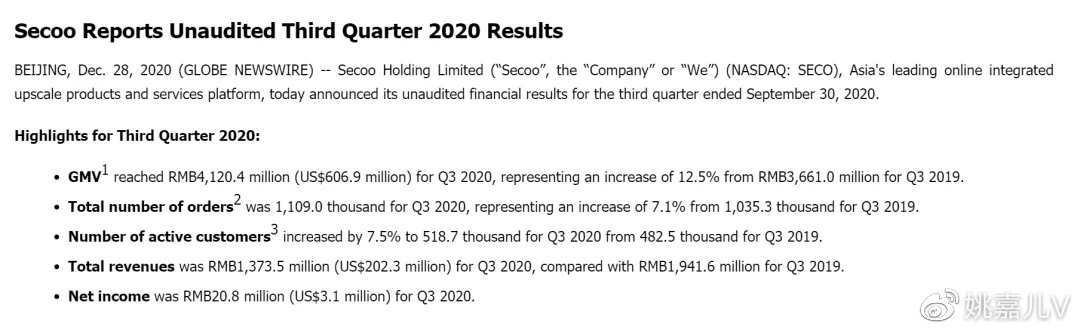

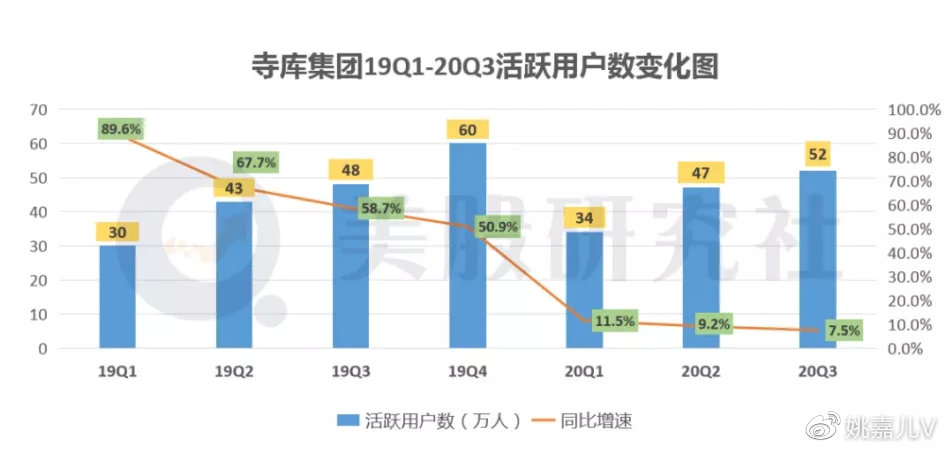

2020年來到最后一天,回首一年,電商領域中,奢侈品行業變化顯著。 這個行業一向對電商保持警惕,早在2018年,Gucci的CEO馬可·比扎里還對京東和阿里進行無差別吐槽,認為中國電商平臺假貨泛濫,他們不愿意進行深度合作。 但在疫情的沖擊下,這些過去高冷的奢侈品行業也撐不住了。 先是線下門店關閉,再到整個全球市場的萎縮,貝恩咨詢發布的報告《2020年中國奢侈品市場:勢不可擋》顯示,2020年全球奢侈品銷售額減少23%。 與此同時,中國境內奢侈品消費卻逆勢上揚48%,全球線上份額也從12%增加到23%。買LV。Gucci包包的消費者,5人中就會有1人在網上完成交易,這背后體現的正是奢侈電商在今年獨一無二的大爆發。 12月28日,奢侈品電商平臺寺庫(SECO)發布了第三季度財報,在2020年行將結束之際。這份財報或許可以成為觀察這個行業的一個切口。  奢侈品消費恢復,寺庫為何卻在煎熬 寺庫的財報顯示,奢侈品消費正在回暖。  第三季度,寺庫的GMV(平臺交易額)達到41.204億,同比增長12.5%,訂單數則同比增長7.1%達到110.90萬份,去年同期為103.53萬份。 總營收上,也正從第一個季度開始,緩慢回溫,從10.1億元、13.1億元來到13.7億元。利潤更是從虧損轉為盈利,達到2080萬,環比漲幅超過200%。 作為國內成立12年的奢侈品電商平臺,寺庫的數據回溫也是整個中國奢侈品消費上漲的一個縮影。 根據貝恩咨詢的報告,2020年,中國內地奢侈品消費占全球的市場份額幾乎翻了一倍,從2019年的約11%上漲到了2020年的20%。 眾多奢侈品集團的財報數據也佐證了這一點:意大利奢侈品集團Moncler首次出現全球虧損,只有中國市場保持雙位數增長,卡地亞母公司歷峰集團第二季度全球業績萎縮,僅中國逆勢上漲49%;Tiffany則在中國市場5月同比增長90%。 然而回溫之外,寺庫的財報還有另一面:用戶增速放緩,同比去年,營收和利潤還是有所萎縮。 數據顯示,第三季度寺庫用戶活躍用戶數為52萬人,同比僅增長7.5%;總營收為13.735億元人民幣,而去年同期為19.416億元人民幣,下降了29.4%。利潤上,去年同期為6210萬,少賺了4000多萬。  為什么在中國線上奢侈品消費增長大勢下會有這種反差呢? 這與寺庫自己的選擇有關。為了實現利潤為正,寺庫選擇用壓縮成本的方式換取短期利潤。 這個季度,寺庫的銷售成本僅為0.58億元,而去年同期則為1.11億元,同比下降了47.7%。這種策略貫穿全年,上個季度,寺庫的營銷費用也只有6820萬元,同比減少了55%。 當整個奢侈品線上化的風口起來時,寺庫反而因為縮減營銷,錯過了一波用戶增長的紅利。 數據顯示,整個2019年,寺庫的用戶同比增速都在50%以上,而到2020年,增速幾乎是斷崖式下跌到只有個位數。 疫情下,很難說寺庫的選擇過于保守,唯一能確定的是,奢侈品電商的盤子變大之后,寺庫要面對的是一種更為激烈的競爭。  奢侈品電商混戰 早在疫情之前,奢侈品的國內線上市場就具備爆發的潛力。 以往,由于國內外專柜的價格差、款式更新的時差等原因,奢侈品代購或者出境消費一直是國內消費者購買的主要手段。 對另外一些生活在四五線城市的人來說,由于沒有專柜入駐,奢侈品消費更在選項之外。 線上的網店解決了上述購買障礙,也在某種程度上拉平了消費鴻溝、釋放了消費潛力。麥肯錫發布的《中國奢侈品報告2019》就顯示,2023年中國的線上奢侈品市場規模會比達到2018年的兩到三倍。 一個快速增長的市場,加上疫情的刺激,除了寺庫這種本土玩家,更多選手想要入場。 1月30日,比寺庫還早一年創立的英國奢侈品電商平臺Farfetch,接受騰訊的1.25億美元投資,進入中國市場;11月5日,Farfetch又接受了阿里巴巴和歷峰集團分別2.5億美元的投資,深耕中國市場。 除了Farfetch這種專業的玩家之外,今年3月,趣店旗下的奢侈品電商平臺“萬里目”也上線爭奪份額,并且一入場就是“百億補貼”的氣勢,還用上了最常見的明星代言和直播的套路。  奢侈品集團也不甘示弱,LVMH早在 2017年就創立了自己的奢侈品電商平臺24 Sèvres,這個平臺去年5月改名為24S,并于今年11月推出中文版,加入了中國的線上奢侈品電商戰局。 一點不夸張說,中國風景獨好,中國電商正一步步拯救全球奢侈品。 阿里、京東除了共同都投資Farfetch以外,也在積極引進奢侈品牌的入駐,推動奢侈品在自己平臺進行首發等。 今年4月開始,Prada、阿瑪尼、MiuMiu陸續開設天貓旗艦店,半個月前,Gucci也宣布與天貓達成戰略合作。而京東也在財報中實時更新,奢侈品牌與其深度合作的案例。 品牌自建平臺、第三方垂直平臺、綜合電商巨頭,在疫情的背景下,混戰“搶地盤”構成了現在奢侈品電商化的一種常態。  優勢和劣勢 奢侈品牌都有各自的格調追求,在不同平臺的優劣勢就很明顯。 綜合平臺有流量優勢,但過于雜而亂,品牌擔心假貨和服務等問題損害品牌的聲譽;垂直平臺有調性和服務等專業上的優勢,但受眾過于狹窄。奢侈品集團的自營品牌則產品有限,也很容易在本土化市場中失利。 疫情之后,優劣勢的變化開始發生傾斜,流量之下,精準用戶的觸達成為對奢侈品牌更有吸引力的地方,綜合電商巨頭也在這個過程中獲得更多紅利。 今年1月到10月,天貓奢侈品銷售額同比增長120%,全年增速預計在130%到140%。雙11期間,天貓平臺上,首次參與奢侈品交易的巴黎世家開售僅十分鐘成交額就超過618全天。而在京東,11月11日前10分鐘,奢侈品成交額同比增長超500%,前30分鐘超130個奢侈品品牌成交額同比增長100%。 實打實的銷售數據之外,平臺還可以通過算法和營銷IP的進化,找到潛在消費用戶,用驗證后的效果與奢侈品牌達成了以往沒有的“和解”。 天貓小黑盒的小二提到,奢侈品牌入駐平臺的心理,高級的IP是一個保護罩,“大牌都很苛刻、挑剔,但當你從一個品去溝通,在小黑盒發新品,他們會覺得這個IP還比較高級,而且我們真的能非常精準地幫他們找到潛在客戶。” 不過和電商巨頭之間合作的擔憂仍然存在,分析師就認為,品牌仍然擔心其文化和利潤空間會被電商平臺掠取。 Farfetch雖然是垂直奢侈品平臺,但它的模式類似于天貓等平臺,只不過品類并沒有那么廣。本質上,Farfetch與電商巨頭帶給奢侈品牌的隱患是一樣的。 今年以來,受外局因素利好,Farfetch股價上漲了3.9倍,市值突破185億美元,而寺庫的市值只有1.6億美元。 要在電商巨頭和Farfetch的外圍競爭中活下來,寺庫要做的或許唯有加強專業和服務的護城河,以一個小而美的狀態存在。 目前,寺庫把重點之一放在奢侈品直播上,在北京三里屯搭建了7000平米的直播基地,也有數據顯示,92.6%的寺庫移動端用戶觀看過直播,且有購買意愿。 但直播并非是最好的解藥,銷售促進的同時,貨源、真偽等問題的投訴仍然會成為不確定隱患。 2020年,原本掌握著最大話語權的奢侈品牌開始把一部分權利讓渡給平臺,但最終哪些平臺會成為最大勝利者還尚未可知。唯一確定的是,一旦走上線上化的進程,再高傲的品牌也必須順應這個進程。 文|祝穎麗 編輯|斯問 |

免責聲明:本站部分文章和圖片均來自用戶投稿和網絡收集,旨在傳播知識,文章和圖片版權歸原作者及原出處所有,僅供學習與參考,請勿用于商業用途,如果損害了您的權利,請聯系我們及時修正或刪除。謝謝!

始終以前瞻性的眼光聚焦站長、創業、互聯網等領域,為您提供最新最全的互聯網資訊,幫助站長轉型升級,為互聯網創業者提供更加優質的創業信息和品牌營銷服務,與站長一起進步!讓互聯網創業者不再孤獨!

掃一掃,關注站長網微信

大家都在看

大家都在看